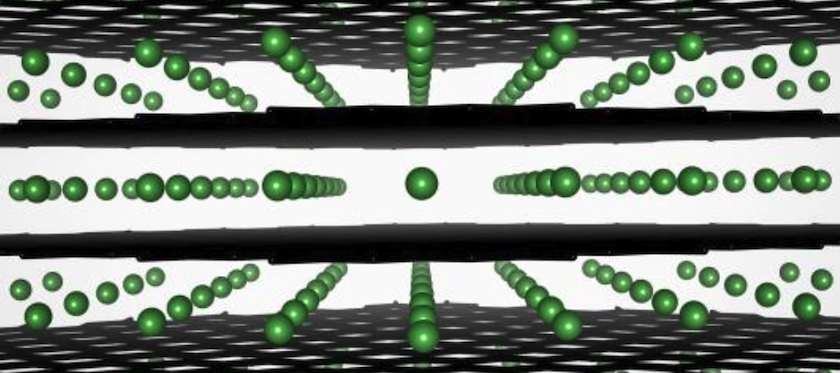

Le graphite est constitué d’un assemblage de feuilles d’atomes de carbone (un atome d’épaisseur) agencés suivant un patron hexagonal et empilées un peu comme un mille-feuilles (voir l’illustration de l’entête, du Argonne National Laboratory). C’est le matériau de choix pour l’anode des batteries Li-ion, qu’on utilise dans la très grande majorité de ces batteries. Lors de la recharge, les ions lithium (en vert dans l’illustration) s’intercalent entre les feuilles de carbone pour stocker l’énergie chimique.

La Chine en contrôle largement la chaine d’approvisionnement. Or, elle vient d’annoncer qu’à partir du 1er décembre 2023, elle allait restreindre ses exportations de graphite pour les batteries. Avec la croissance exponentielle de la demande, cette annonce est très préoccupante. Surtout qu’avant cette mesure officielle, la Chine a bloqué de plus en plus ses exportations de graphite en Suède depuis 2020, et arrêté complètement en 2022. Notons que Northvolt y a la plus grosse usine de batteries d’origine européenne en Europe. Pourquoi la Chine agit ainsi avec la Suède? Protectionnisme économique? Pression géopolitique? Quelle que soit la raison, on doit se rendre à l’évidence qu’une source quasi unique d’approvisionnement, dans un pays au cœur de tensions géopolitiques internationales, c’est risqué.

Dans cet article, nous allons essayer d’y voir plus clair au niveau des impacts en Amérique du Nord, pour la prochaine décennie.

L’importance du graphite pour les batteries Li-ion

Nous avons vu dans mes articles sur les batteries Li-ion, qu’il y a plusieurs types qui se différencient par la composition de la cathode (électrode positive). Les diverses chimies de cathode commercialisées aujourd’hui sont : NMC (nickel, manganèse et cobalt), NCA (nickel, cobalt et aluminium), LFP (phosphate de fer), LMFP (phosphate de fer et manganèse). Mais, pratiquement tous les types de batteries utilisent du graphite à l’anode (électrode négative). En fait, le graphite compte en moyenne pour 28% du poids des minéraux utilisés dans les cellules Li-ion en 2020, selon un article de Visual Capitalist intitulé «The Key Minerals in an EV Battery», publié le 2 mai 2022. C’est plus que le nickel (15,7%), le manganèse (5,4%), le cobalt (4,3% ou le lithium (3,2%). L’article décrit également les poids plus spécifiques des minéraux pour les principales chimies de batterie. Le graphite est donc le principal constituant des cellules Li-ion d’aujourd’hui. Inutile de dire que c’est un minéral stratégique.

Dans mon article «Le boom des usines de batteries en Amérique du Nord», paru le 12 août 2023, nous avons vu qu’un grand nombre d’usines de batteries et de matériaux de batteries sont annoncées d’ici 2026-2027. Depuis cet article, la compagnie Northvolt a annoncé la construction d’une autre usine de batteries, au Québec.

L’ensemble de ces usines devraient suffire amplement d’ici 2030 et plus. Toutefois, il faut que l’approvisionnement en minéraux soit au rendez-vous. Et, de ce côté, les différentes institutions et compagnies ont, semble-t-il, sous-estimé la difficulté.

Un bras de fer high-tech entre les États-Unis et la Chine

De toute évidence, il s’agit d’un bras de fer qui se joue présentement entre les États-Unis et la Chine concernant la technologie avancée de puces informatiques pour l’Intelligence Artificielle (IA), dont les États-Unis interdisent la vente en Chine. Les premières restrictions en ce sens, mises en place en 2022, on conduit la Chine à limiter ses exportations de germanium et de gallium, deux éléments utilisés dans le fabrication des puces. Cette fois, après d’autres restrictions annoncées par le US Commerce Department le 17 octobre 2023, la Chine a répondu trois jours plus tard avec des restrictions sur ses exportations de graphite. Bref, les tensions géopolitiques viennent brouiller les cartes des chaines d’approvisionnement des matériaux de batteries.

Il va de soi que cette situation aberrante force l’Amérique et l’Europe à développer rapidement leurs propres chaines d’approvisionnement de minéraux critiques, car on sort des règles du marché pour entrer dans des «règles» moins prévisibles.

L’emprise de la Chine sur le marché du graphite pour batteries

Selon le U.S. Geological Survey (USGS), 73% de la production minière mondiale de graphite provenait de la Chine, en 2021, ce qui représentait 820 000 t de graphite naturel. Par ailleurs, selon la firme Benchmark Mineral, 69% du graphite synthétique était produit en Chine en 2022, et 100% du graphite sphérique (traitement du graphite pour utilisation dans les anodes des batteries Li-ion) y était produit également!

La situation en Amérique du Nord pour le graphite naturel

La production minière de graphite en Amérique du Nord est très faible. Les statistiques du USGS nous indiquent qu’en 2021, les trois pays avaient produit :

- Canada = 12 000 t

- États-Unis = 0 t

- Mexique = 2 100 t

Pour ce qui est des projets de mines de graphite, c’est le Canada qui offre les perspectives les plus intéressantes. Deux compagnies, Northern Graphite Corporation (NGC) en l’Ontario et Nouveau Monde Graphite au Québec devraient pouvoir extraire entre 75 000 t et 100 000 t de graphite chacune d’ici quelques années (2026-2027). NGC opère déjà une mine de graphite au Québec (Lac des îles, 150 km au nord de Montréal, 13 000 t/an), en a acheté une en Namibie, voisin de l’Afrique du Sud sur la côte atlantique, qui sera opérationnelle en 2025, et compte en ouvrir une autre en Ontario à Bisset Creek, avec un objectif de 44 000 t/an en 2026. Les trois mines/projets approchent une capacité initiale d’environ 100 000 t/an. NMG, pour sa part, va exploiter d’abord son site Matawinie à St-Michel-des-Saints (120 km au nord de Montréal) qui a une capacité de production de 103 000 t/an.

Future mine à ciel ouvert de Nouveau Monde Graphite à son site de Matawinie à 120 kilomètres au nord de Montréal, avec une capacité de 103 000 t/an de graphite naturel. Source : Nouveau Monde Graphite.

Les deux compagnies vont construire une usine de traitement à valeur ajoutée du graphite (purification, formation en micro-sphérules et revêtement), le transformant en matériau d’anode pour les batteries. Selon Hugues Jacquemin, le président de NGC, ces traitements ont une efficacité de 65% pour transformer le graphite natif en matériau d’anode. L’usine de traitement de NMG aura une capacité initiale de 46 000 t/an et sera construite à Bécancour au Québec. Celle de NGC sera construite à Baie-Comeau, avec une capacité de 200 000 t/an. NGC estime que leurs trois mines/projets ont la possibilité d’augmenter la production de graphite à environ 300 000 t/an, ce qui donnerait 200 000 t/an de matériau d’anode, avec le rendement de 65%. Ils cherchent présentement des débouchés pour le 100 000 t/an qui sera rejeté de leur usine de traitement.

De son côté, après 2026, NMG exploitera son site Uatnan, près du barrage Daniel Johnson (Manic 5) au nord du Québec, avec une production anticipée pouvant aller jusqu’à 500 000 t/an de graphite. Les résultats de l’évaluation économique préliminaire du projet Uatnan sont disponibles sur le site Internet de NMG depuis janvier 2023. La mine serait l’une des plus grosses au monde.

Ce qui est particulier avec NMG c’est qu’ils vont électrifier les équipements miniers, y compris les camions, et les faire fonctionner à l’énergie renouvelable du Québec. Il en va de même, bien sûr, pour leur usine de traitement de Bécancour. Leurs matériaux d’anode devraient donc avoir la meilleure empreinte écologique du marché.

Aux États-Unis, selon une carte du U.S. Geological Survey, le plus gros gisement de graphite naturel est celui de Graphite Creek en Alaska. Un autre gisement, deux fois plus petit, est situé en Alabama (Coosa project) et deux autres gisements, huit fois plus petits, complètent les ressources d’intérêt. La compagnie Graphite One prévoit développer une mine en Alaska et une usine de transformation du graphite natif dans l’État de Washington pour produire du «graphite sphérique d’anode» (purifié, mis en forme sphérique et enrobé) avec de l’énergie hydroélectrique propre. Selon l’information de la page d’accueil de leur site Internet, Graphite One devrait produire près de 55 000 tonnes de graphite par an.

Avec les projets des deux compagnies canadiennes NGC et NMG et le projet étatsunien Graphite One, on aurait donc, à terme, une production de 950 000 t/an de graphite, disons vers 2032-33.

Combien de véhicules peut-on électrifier avec ce graphite?

Les mines que nous venons de décrire vont produire du graphite naturel. Mais, il faut savoir que les matériaux d’anode en graphite comportent un mélange de graphite naturel (peut stocker davantage d’énergie sous forme d’ions lithium) et de graphite synthétique (offre un plus grand nombre de cycles de recharge), car les deux ont des propriétés complémentaires. Dans son document «Graphite 101», NMG nous fait part de l’analyse de Benchmark Material Intelligence, qui prévoit qu’en 2030 les proportions de chaque type vont être essentiellement égales. Si ces proportions sont maintenues, peu importe la production minière de graphite naturel, il ne sera pas possible de pourvoir aux besoins en graphite des batteries de véhicules électriques (VÉ) en Amérique du Nord seulement qu’avec des mines (graphite naturel) nord-américaines. Il faudrait produire autant de graphite synthétique ici.

Par ailleurs, si la transformation du graphite naturel en matériau d’anode (graphite sphérique purifié et enrobé) a un rendement de 65%, comme nous l’avons vu, il faut réduire le tonnage annuel produit par les mines de 35% pour avoir le tonnage potentiel de graphite sphérique d’anode.

Essayons de faire un estimé approximatif de la quantité de batteries qu’on pourra fabriquer avec le 200 000 t/an de production de graphite naturel en 2027 et le 950 000 t/an vers 2032-2033. Cet estimé est complexe car on ne sait pas quelle sera la portion du graphite produit qui ira à la fabrication de matériaux d’anodes. Il y a d’autres applications comme les matériaux réfractaires, les lubrifiants et les fonderies. Sur le site de l’European Carbon and Graphite Association (ECGA), un graphique montre que 24% du graphite naturel a été utilisé pour les batteries en 2021. Puisqu’on s’attend à une multiplication par un facteur 5 du nombres de VÉ vendus en 2030 (50% des véhicules neufs au lieu de 10%), on peut en conclure que la grosse majorité du graphite naturel sera alors utilisé pour les batteries, principalement les anodes. Il semble donc très plausible que 80% ou plus du graphite naturel devrait être utilisé pour les batteries en 2030.

Par conséquent, des 200 000 t/an en 2027 et 950 000 t/an en 2032-33, dont nous venons de parler, 160 000 t/an et 760 000 t/an seraient consacrés aux batteries. Si on enlève 35% de ces quantités pour tenir compte du rendement de 65% pour la transformation du graphite natif en graphite sphérique d’anode, on obtient 105 000 t/an et 495 000 t/an de graphite sphérique d’anode, respectivement en 2027 et 2032-33 pour les deux compagnies canadiennes NMG et NGC et la compagnie étatsunienne Graphite One.

Maintenant, pour chaque kWh de batterie, on a besoin de 1,2 kg de graphite qualité anode, selon le document «Graphite 101» de NMG et également selon l’article «America’s EV Ambitions Need a Graphite Plan. Fast » du Washingyon Post (9 février 2023). En utilisant cette information et le fait que seul 50% du graphite (0,6 kg/kWh) sera naturel (l’autre 50% synthétique) et que l’on compte que les VÉs auront, en moyenne, une batterie de 70 kWh, on est en mesure de déterminer, en gros, le nombre de VÉs qu’on peut produire avec 105 000 t/an (2027) de graphite d’anode d’origine naturelle et 495 000 t/an (2032-33). On obtient 2,5 millions de VÉs en 2027 et 11,8 millions en 2032-33. Ces nombres seraient suffisants, sachant qu’il se vend approximativement 15 millions de véhicules légers neufs par année aux États-Unis et au Canada. Toutefois, il ne faut pas oublier qu’il faudra, pour cela, 105 000 t/an de graphite qualité batterie d’origine synthétique en 2027 et 495 000 t/an en 2032-2033.

La production de graphite synthétique en Amérique du Nord

Dans son rapport «Critical Mineral Ressources of the United States», publié en 2017, le U.S. Geological Survey nous apprend qu’il s’est produit 134 000 t de graphite synthétique aux États-Unis, en 2010. C’est un procédé énergivore et cher car il faut chauffer des résidus de pétrole ou de charbon à des températures allant jusqu’à 3 000 °C. Ce graphite synthétique étatsunien de 2010 a été utilisé pour les autres applications que les anodes des batteries Li-ion, nécessitant, entre autres, une résistance à la haute température : fonderies, récipients réfractaires et inertes, balais pour moteurs électriques, garnitures de freins, lubrifiants à haute température, tiges modératrices dans les centrales nucléaires…

Par ailleurs, l’article «Focus : Synthetic graphite for EV batteries : Can the West crack China’s code?» de Paul Lienert et Nick Carey, publié le 13 septembre 2023 par l’agence Reuters, nous donne des précisions sur les nouveaux joueurs étatsuniens qui s’intéressent à la production du graphite synthétique pour les batteries Li-ion : Anovion et Novonix. Il y a également un joueur norvégien, Vianode, qui veut construire une usine en Amérique du Nord et une en Norvège.

Anovion a débuté la construction d’une usine de 800 millions $ US en Georgie en 2023, qui pourra produire 40 000 t/an de graphite synthétique qualité anode. Son ouverture est prévue pour la fin 2025. Ils prévoient construire deux autres usines pour atteindre une production de 150 000 t/an de graphite synthétique d’anode en 2030. Novonix double présentement sa production de graphite synthétique à son usine de Riverside au Tennessee, pour atteindre 20 000 t/an, et prévoit également d’autres usines afin d’avoir une capacité de production de 150 000 t/an en Amérique du Nord, sans préciser de date. Vianode mentionne sur son site qu’ils visent produire suffisamment de graphite synthétique pour produire 2 millions de véhicules électriques (VÉ) en 2030 (1 million en Europe et 1 million en Amérique du Nord?).

Future usine d’Anovion pour la production de graphite synthétique qualité anode, en Georgie, qui sera inaugurée à la fin 2025, avec une capacité de production de 40 000 t/an. Source : Anovion.

Maintenant, nous avons vu plus haut qu’en supposant du graphite sphérique d’anode composé à 50% de graphite naturel et 50% de graphite synthétique, on a besoin de 105 000 t/an de graphite sphérique naturel et 105 000 t/an de graphite sphérique synthétique pour produire 2,5 millions de VÉ.

Or, en 2030, pour atteindre une part de marché des VÉs de 50% aux États-Unis et au Canada, ça prendrait environ 7,5 millions de VÉs neufs par année puisqu’il se vend présentement autour de 15 millions de véhicules légers neufs par année dans ces deux pays, toutes catégories confondues. Pour rencontrer cet objectif avec du graphite fait en Amérique du Nord, il faudrait pouvoir produire 315 000 t/an de graphite sphérique d’anode de chaque type (naturel et synthétique). Si les objectifs de production de 150 000 t/an de Anovion autant que de Novonix sont rencontrés en 2030, on pourrait y arriver, mais on tire l’élastique au maximum! Il serait surprenant qu’il n’y ait aucun imprévu ni retard. Surtout que la date pour l’objectif de 150 000 t/an de Novonix n’est pas mentionnée et que les investissements requis sont colossaux.

C’est ce qui faisait dire au président (CEO) de Novonix, Chris Burns, selon une citation de l’article de Reuter, mentionné au deuxième paragraphe de cette section :

«La vérité, c’est que la Chine sera le principal acteur de ce marché au cours des 10 ou 20 prochaines années”, a déclaré M. Burns. “L’équilibre entre l’offre et la demande est et restera absurdement déséquilibré pour le reste de la décennie en ce qui concerne les options nord-américaines.» Traduction : DeepL.com.

Il ne faut pas oublier qu’après 2030, les exigences de production pour le graphite vont être encore plus élevées.

Les émissions de GES pour la production de graphite d’anode

L’importance de produire du graphite en Amérique et en Europe n’est pas uniquement pour sécuriser les chaines d’approvisionnement, mais beaucoup également pour réduire la grosse empreinte écologique du graphite produit en Chine, en raison des procédés très énergivores et des nombreuses centrales au charbon.

Concernant le graphite sphérique d’anode d’origine naturelle, Nouveau Monde Graphite (NMG) a fait faire une analyse de cycle de vie par une firme indépendante, pour leur production et transformation de graphite. Cette étude évalue les émissions de gaz à effet de serre (GES) du graphite qualité batterie, en utilisant l’électricité hydroélectrique du Québec (camions électriques à la mine) et leurs nouveaux procédés exclusifs de transformations du graphite natif en graphite sphérique d’anode. Les résultats de cette étude montrent des émissions de GES 11 fois moindres pour le graphite sphérique d’anode de NMG versus celui de la Chine!

De son côté, Vianode mentionne sur son site Internet qu’ils vont produire du graphite sphérique d’anode d’origine synthétique avec 10 fois moins de GES que le graphite d’anode régulier produit aujourd’hui (très largement originaire de Chine). Eux-aussi vont utiliser de l’hydroélectricité propre et des nouveaux procédés exclusifs pour la graphitisation.

Qu’en est-il du silicium pour les anodes?

Dans mon article du 30 septembre 2023, je vous ai informé des nouveaux matériaux d’anodes à base de silicium qui arrivent bientôt sur le marché. Ceux qui devraient être introduits dans les prochaines années, avec des prix compétitifs, vont permettre une utilisation dite «drop-in» dans les usines de batteries, sans modifications des équipements de fabrication des cellules Li-ion. Les deux compagnies qui semblent le plus avancées sont Group14 et Sila.

Group14 est en train de construire ses deux premières «usines modulaires» près de Seattle, dans l’État de Washington, qui vont pouvoir produire annuellement chacune 2 000 tonnes de leur poudre composite au silicium (suffisant pour 100 000 VÉs), en débutant en 2024. Six usines modulaires sont prévues pour une capacité totale de 12 000 t/an de leur poudre composite au silicium SCC55™ ou 600 000 VÉs/an. Cette poudre peut être mélangée à la poudre de graphite sphérique dans toutes les proportions désirées. D’autres usines peuvent être construites au besoin, en faisant du copier-coller de l’usine modulaire de base, autant de fois que nécessaire.

Sila produit déjà à petite échelle sa poudre composite au silicium à son usine pilote d’Alameda en Californie et démarrera bientôt une usine à Moses Lake dans l’état de Washington. Leur objectif est d’atteindre une production pour 150 GWh de batteries en 2028. À 70 kWh de batterie par VÉ, cela représente suffisamment de leur matériau composite d’anode au silicium pour environ 2 millions de VÉs.

En restant optimiste et en supposant que l’approvisionnement en silane pour produire le silicium soit au rendez-vous de même que le financement, cette filière de matériau d’anode au silicium pourrait suffire à produire environ 2,5 millions de VÉs en 2030, soit le tiers des VÉs neufs prévus alors aux États-Unis et au Canada, pour atteindre une part de marché de 50%.

Conclusion

L’importance du graphite dans la fabrication des batteries Li-ion a définitivement été sous-estimée, possiblement dû au fait que c’est du carbone qui n’apparait pas, à priori, comme une ressource rare. Mais, comme nous l’avons vu, les transformations requises pour obtenir du graphite sphérique qualité anode sont très énergivores, en raison des liens chimiques très forts des atomes de carbone agencés en anneaux hexagonaux contigus dans la structure cristalline du graphite. Tout ça pour dire que mettre en place une chaine d’approvisionnement nord-américaine en graphite, incluant sa transformation en matériau d’anode, n’est pas une mince affaire, surtout qu’on part pratiquement à zéro.

Il faut pourtant le faire et vite, car la Chine a un quasi-monopole sur la vente de graphite qualité batterie. Trois raisons majeures nous exhortent à être autonomes pour l’approvisionnement. Premièrement, pour profiter de ma manne économique que représente la transition énergétique, incluant les véhicules électriques. Deuxièmement, pour sécuriser nos chaines d’approvisionnement et éviter des restrictions d’exportation de pays producteurs étrangers, comme celles annoncées par la Chine dernièrement. Et, troisièmement, pour produire du graphite plus propre que celui de la Chine, compatible avec les objectifs du développement durable.

Nous avons vu dans le présent article que si toutes les nouvelles entreprises impliquées dans la production de matériau d’anode mettent les bouchées doubles d’ici 2030, on pourrait avoir suffisamment de production américaine de matériaux d’anode pour fournir le 50% de part de marché visé pour les VÉs en 2030. Rappelons que les principales entreprises visées sont : Nouveau Monde Graphite, Northern Graphite Corporation et Graphite One pour le graphite naturel (mines) et sa transformation en graphite qualité anode; Anovion, Novonix et Vianode pour le graphite synthétique et sa transformation en graphite qualité anode; Group14 et Sila pour leur production de poudre composite au silicium pour anodes. Il faudrait que tous ces intervenants rencontrent leurs objectifs ou les avancent pour 2030, ce qui est beaucoup demandé dans un contexte économique difficile comme on vit présentement, avec une inflation presque galopante, qui affecte beaucoup les coûts de construction d’usines ou de mines, alors que ces coûts sont déjà gigantesques.

Des VÉs avec une batterie chinoise ou une batterie contenant des matériaux chinois pourront être vendus aux États-Unis, mais n’auront pas droit au crédit d’impôt de 7 500 $ US du programme IRA (Inflation Reduction Act) comme le rapporte l’article de Electrek «EVs with Chinese parts won’t qualify for the full $7,500 tax credit from 2024», publié le 1er décembre 2023. Dans cet article, on retrouve la citation suivante du Internal Revenue Service :

«En vertu de la restriction relative aux entités exclues, les véhicules ne sont pas éligibles au crédit d’impôt pour les véhicules propres si la batterie contient des composants fabriqués ou assemblés ou des minéraux critiques applicables extraits, traités ou recyclés par une entité étrangère préoccupante (FEOC)». FEOC y signifie Foreign Entity Of Concern. Traduction DeepL.com.

Les restrictions vont plus loin encore. Les compagnies qui sont possédées à plus de 25% par une entité étrangère préoccupante (Chine, Russie, Iran) n’auront pas droit non plus au crédit d’impôt de 7 500 $. Ça veut dire que les compagnies chinoises qui voudraient s’implanter en Amérique du Nord et fabriquer des batteries avec des minéraux extraits et traités aux États-Unis, au Canada ou au Mexique auraient le droit de vendre leurs batteries à des fabricants automobiles nord-américain, mais les VÉs de ceux-ci n’auraient pas droit au crédit d’impôt! C’est extrêmement restrictif et ça met en danger la chaine d’approvisionnement en graphite, ou tout autre minéral de batteries, de façon très préoccupante. On ne peut pas construire en 1 an ce que les Chinois ont pris 15 ans à faire!

Il y a donc un fort risque d’y avoir un ralentissement dans les ventes de VÉs dans les années qui viennent, le temps que les nouvelles chaines d’approvisionnement soient en place. Surtout que je n’ai parlé que du graphite, mais il y a bien d’autres matériaux de batterie…